乐华娱乐(02306)公布配发结果,今日下午进行暗盘交易,预期股份将于2023年1月19日上市。

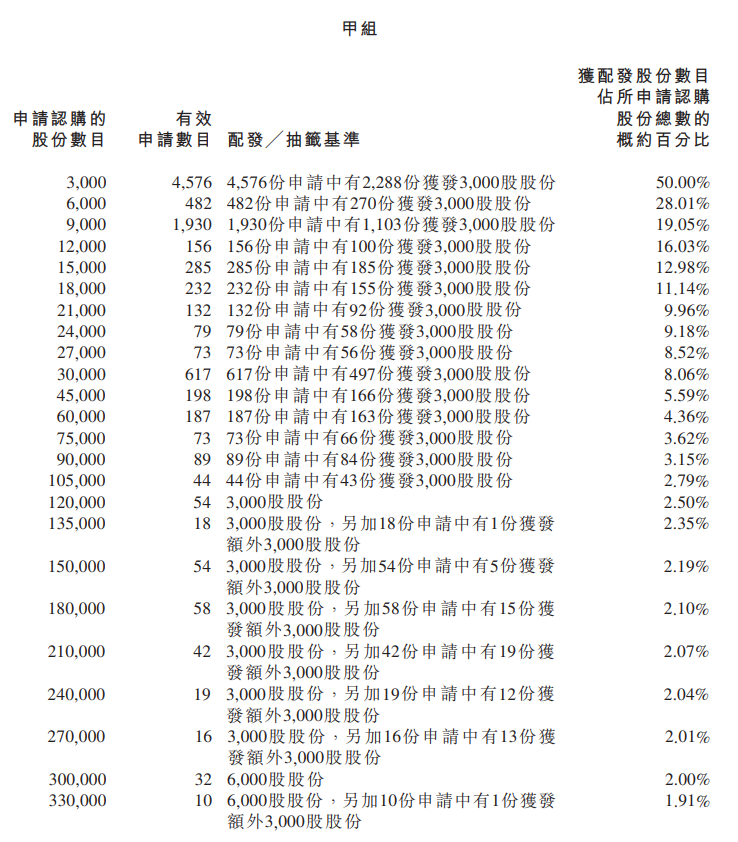

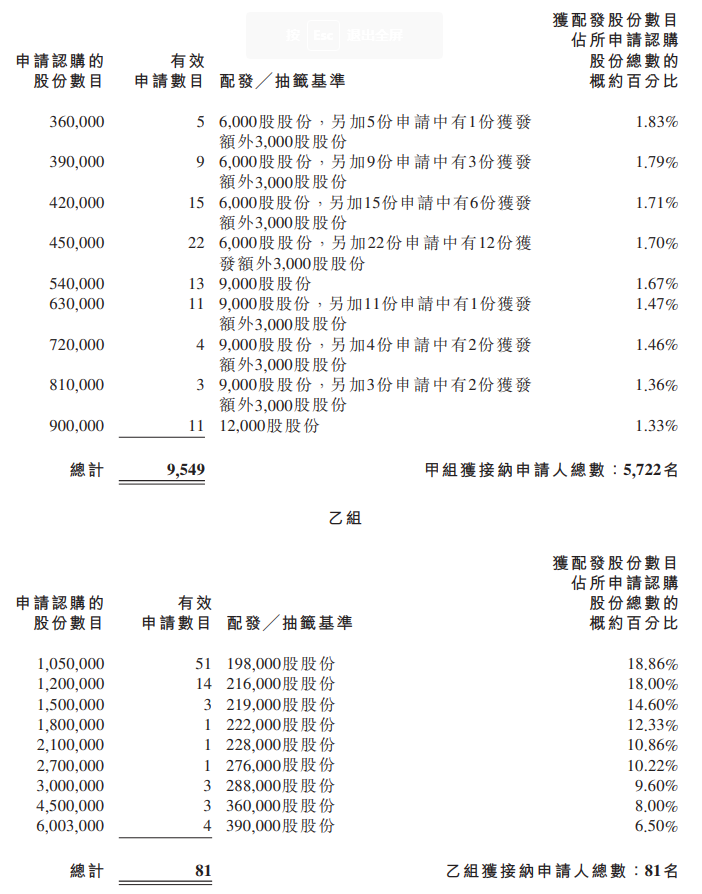

详细配发结果如下:

- 每股发售价4.08港元,净筹资3.913亿港元

乐华娱乐(02306)拟全球发行约1.2亿股,发售价确定为每股发售股份4.08港元,全球发售所得款项净额估计约为3.913亿港元。每手3000股,预期股份将于2023年1月19日上市。

- 公开发售获28.68倍认购

根据香港公开发售初步提呈发售的香港发售股份已获超额认购,相当于根据香港公开发售初步可供认购的香港发售股份总数约28.68倍。香港公开发售项下可供认购的香港发售股份最终数目为3601.8万股股份,相当于全球发售项下初步可供认购发售股份的约30%,并分配予香港公开发售的5803名获接纳申请人。

- 一手中签率50%,申请40手才稳获1手,乙头获配66手

- 公司简介

集团为中国知名的艺人管理公司。根据弗若斯特沙利文,以2021年艺人管理收入计算,集团于中国艺人管理公司之中排名第一,市场份额为1.9%。自集团于2009年成立以来,集团已经将公司打造成为包括艺人管理、音乐IP制作及运营以及泛娱乐业务三大互补业务板块在内的文化娱乐平台。

- 国际配售获1.29倍认购

根据国际发售初步提呈发售的发售股份已获少量超额认购,相当于国际发售项下初步可供认购的发售股份总数的约1.29倍。国际发售项下发售股份的最终数目为8404.2万股股份,相当于全球发售项下发售股份总数约70%。

- 基石投资着

基于发售价每股发售股份4.08港元,及根据基石投资协议,基石投资者已认购合共3794.4万股发售股份,相当于合共紧随全球发售完成后公司已发行股本约4.37%及全球发售项下发售股份总数约31.61%(在各情况下均假设超额配股权未获行使)。

募资用途:

假设每股发售股份的发售价为4.08港元,集团将获得的全球发售估计所得款项净额3.913亿港元。其中:

- 约60.0%将用于持续投资艺人运营

- 约15.0%将用于扩大集团的音乐IP库

- 约15.0%将用于扩展集团的泛娱乐业务

- 约5.0%将用于推广艺人在其他国家的演出

- 约5.0%将用作营运资金及一般公司用途,以支持业务经营及增长

港美金融网发布,如若转载,请注明出处:https://www.686188.com/3638.html